Tobias Felix Rohner

Asset-Deal versus Share-Deal bei Kapitalgesellschaften

Workshop anlässlich des ISIS)-Seminars vom 23. November 2017.

Sachverhalt 1

Die Rolf Klein AG ist eine operative Gesellschaft mit Sitz in Olten. Sie ist weltweit tätig in der Entwicklung und Produktion von elektrotechnischem Verbindungsmaterial für die Bahntechnik. Die Rolf Klein AG beschäftigt hierfür rund 100 Mitarbeiter in Olten und erzielt einen Umsatz von insgesamt rund CHF 42 Millionen; die Lohnsumme beläuft sich auf ca. CHF 12 Millionen.

Die Rolf Klein AG hat ein Aktienkapital von CHF 1'000'000, welches eingeteilt ist in 500 Namenaktien zu CHF 1'000 sowie 5'000 Namenaktien (Stimmrechtsaktien) zu CHF 100. Alle Aktien werden momentan von Herrn Rolf Klein, mit Wohnsitz in Egerkingen, in seinem Privatvermögen gehalten.

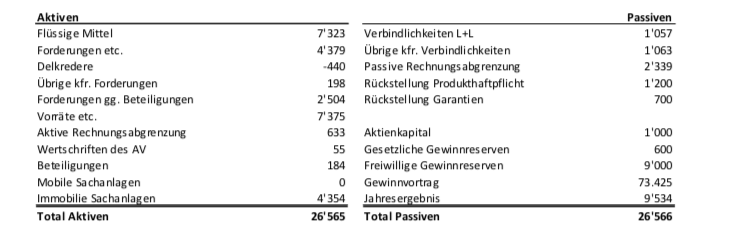

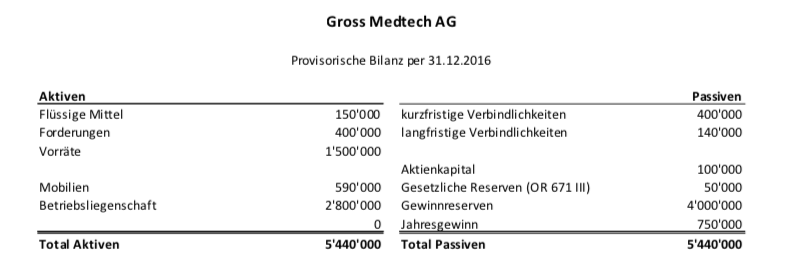

Die provisorische Bilanz per 31. Dezember 2016 stellt sich vereinfacht wie folgt dar (gekürzt um den Faktor 1'000):

Zum Transaktionszeitpunkt Ende November wird die Rolf Klein AG nach aktuellen Hochrechnungen über flüssige Mittel in Höhe von ca. CHF 8.4 Millionen (vor Ausschüttung einer Dividende) verfügen. Der Bestand an Forderungen- und Verbindlichkeiten dürfte in etwa gleich bleiben.

Die Rolf Klein AG hält die folgenden Beteiligungen, die jeweils als reine Vertriebsgesellschaften für die Rolf Klein AG fungieren:

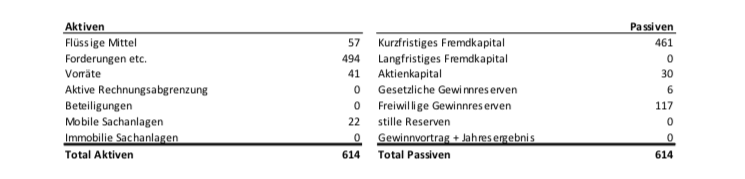

1. Rolf Klein S.r.l. mit Sitz in Como, Italien (99%-Beteiligung), die provisorische Bilanz präsentiert sich vereinfacht wie folgt (in EUR und gekürzt um den Faktor 1'000):

Nach aktueller Planrechnung wird die Rolf Klein S.r.l. per Ende November über liquide Mittel in Höhe von ca. EUR 50'000 verfügen.

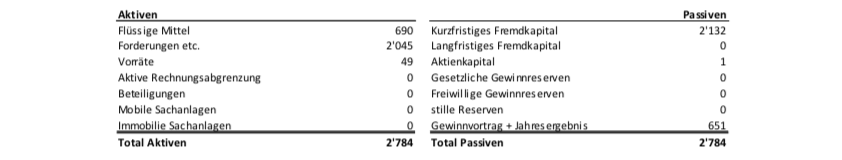

2. Rolf Klein UK Ltd. mit Sitz in Cheltenham, Grossbritannien, die provisorische Bi- lanz per 31. Dezember 2016 präsentiert sie sich vereinfacht wie folgt (in GBP und gekürzt um den Faktor 1'000):

Die Rolf Klein UK Ltd. wird demnächst eine Dividende an die Rolf Klein AG in Höhe von GBP 434'000 ausschütten (diese Dividende ist im Plan-Liquiditätsbestand der Rolf Klein AG per Ende November bereits enthalten). Davon abgesehen wird keine signifikante Abweichung des Liquiditätsbestands per Ende November erwartet.

3. 50%-Beteiligung an der Klein & Gross AG mit Sitz in Altenrhein. Es handelt sich dabei um ein Joint Venture mit einem Hersteller von Eisenbahnwagen. Ein Abschluss der Klein & Gross AG wurde bislang nicht erstellt.

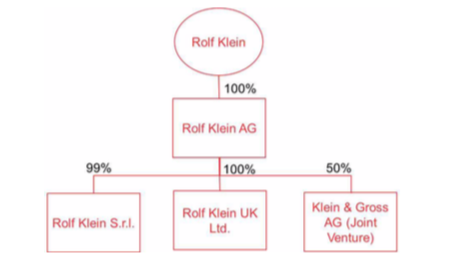

Die gegenwärtige Gesellschaftsstruktur präsentiert sich wie folgt:

Herr Rolf Klein plant, seine Aktien an der Rolf Klein AG zu veräussern. Käuferin wird voraussichtlich eine Schweizer Tochtergesellschaft eines deutschen Grosskonzerns sein. Der Kaufpreis beträgt voraussichtlich CHF 100‘000‘000.

Herr Rolf Klein möchte die Beteiligung mit wirtschaftlicher Wirkung per 31. Dezember 2016 verkaufen. Das bedeutet, dass der Kaufpreis basierend auf der Bilanz per 31. Dezember 2016 ermittelt wurde und die bisherige Geschäftsentwicklung in 2017 nicht in die Bewertung einfliesst.

Fragen zu Sachverhalt 1

Sie sind Steuerberater von Rolf Klein. Welche steuerrechtlichen Hürden stellen sich bei diesem Sachverhalt?

Was würde sich ändern, wenn die Käuferin eine US-amerikanische Gesellschaft wäre?

Sachverhalt 2

Die Rapperswil Assurance AG („RA AG“) mit Sitz in Rapperswil wird zu 100% von einem schweizerischen Versicherungskonzern gehalten. Die RA AG betreibt das Geschäft mit Life Insurance Wrappers. Bei diesen Produkten wird ein Wertschriftenvermögen mit einem Lebensversicherungsvertrag ummantelt. Gegenüber der Bank tritt die Versicherung und nicht mehr der Bankkunde als wirtschaftlich Berechtigter auf. Das Produkt ist besonders in Grossbritannien beliebt, weil diese als Alternative zu Trusts und Stiftungen genutzt werden können.

Als Folge der Weissgeldstrategie der Schweizer Banken haben viele Bankkunden, die ihre Vermögenswerte gegenüber dem Fiskus nicht offen gelegt hatten, dieses Produkt genutzt, um sich auf diese Art von ihrem unversteuerten Vermögen vorübergehend zu trennen.

Der schweizerische Versicherungskonzern möchte sich aus dem Geschäft mit Life Insurance Wrappers zurückziehen und versucht daher einen Käufer für die Aktien der RA AG zu finden.

Die RA AG zeigt folgende provisorische Bilanz:

Die liechtensteinische Kaiser & König AG ist am Kauf interessiert, doch lediglich unter der Bedingung, dass ein Asset Deal stattfindet, weil sie nicht die „Altlasten“ (Legacy) der RA AG übernehmen möchte. Insbesondere will die Kaiser & König AG nicht die US-amerikanischen Kunden übernehmen, deren Vermögen etwa 10% aller in Wrappers gepackten Vermögenswerte ausmachen.

Fragen zu Sachverhalt 2

Sie sind Steuerberater des Versicherungskonzerns. Welche steuerrechtlichen Hürden stellen sich bei diesem Sachverhalt?

Sachverhalt 3

Herr Gross (65-jährig) hält sämtliche Aktien an der Gross Medtech AG, die in der Entwicklung und im Verkauf von medizinischen Verbrauchsartikeln im Medizinalbereich tätig ist. Die Beteiligung wird im Privatvermögen von Herr Gross gehalten.

Er verkauft die Beteiligung zum Preis von CHF 5‘000‘000 an die Erben Holding AG, eine Holdinggesellschaft, die einzig zum Zweck dieses Kaufs von seinem Sohn gegründet wurde. Der Verkehrswert der Beteiligung an der Gross Medtech AG beträgt mindestens CHF 9‘000‘000. Herr Gross lässt sich den Verkaufserlös von CHF 5‘000‘000 als verzinsliches Darlehen gutschreiben und verlangt ein Faustpfand an den Aktien der Erben Holding AG und lässt sich ein Pfandrecht auf der Betriebsliegenschaft errichten. Das Darlehen hat eine feste Laufzeit von 7 Jahren und ist mit 4% p.a. zu verzinsen. Es ist davon auszugehen, dass diese Darlehenskonditionen dem Drittvergleich entsprechen.

Die Gross Medtech AG hat bislang regelmässig einen Gewinn (EBIT) von rund CHF 750'000 ausgewiesen.

Das Aktienkapital der Erben Holding AG beträgt CHF 100'000. Über Reserven verfügt sie keine.

Fragen zu Sachverhalt 3

Welche steuerlichen Probleme stellen sich?

Sachverhalt 4

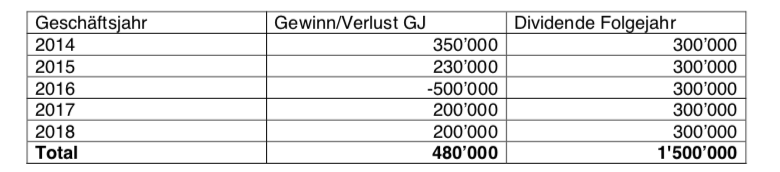

Am 1. März 2014 veräusserte Herr Peter Kuhn 100% der Kuhn Logistics AG aus dem Privatvermögen an eine Holdinggesellschaft zum Preis von CHF 8‘000‘000. Der Verkauf erfolgte mit wirtschaftlicher Wirkung per 1. Januar 2014. Das bedeutet, dass der Kaufpreis basierend auf der Bilanz per 31. Dezember 2013 ermittelt wurde und die bisherige Geschäftsentwicklung im 2014 nicht in die Bewertung einfloss. Die Dividendenberechtigung betreffend das Geschäftsjahr 2013 steht der Käuferin zu.

Die handelsrechtlich ausschüttbaren Reserven per 31. Dezember 2013 waren CHF 900'000; die nicht betriebsnotwendigen Mittel waren mindestens so hoch.

Die Kuhn Logistics AG hatte bis dahin jeweils eine Dividende von CHF 300'000 ausgeschüttet. An dieser Dividendenpolitik soll sich auch nach dem Verkauf nichts ändern.

Die Kuhn Logistics AG erzielte nach dem Verkauf folgende Unternehmensgewinne und schüttete jeweils die folgenden Dividenden aus:

Im Kaufvertrag wurde vereinbart, dass die Folgen einer etwaigen indirekten Teilliquidation der Käufer tragen soll.

Fragen zu Sachverhalt 4

Wie stellt sich die steuerrechtliche Situation dar?